L’analisi tecnica rappresenta un metodo di valutazione del mercato, che esamina le statistiche delle attività di mercato come prezzi storici e volume. A differenza degli analisti fondamentali, gli analisti tecnici (tecnici) non mirano a determinare il valore intrinseco di uno strumento di trading. Invece, utilizzeranno grafici dei prezzi e altri strumenti per riconoscere schemi che suggeriscono attività di mercato future.

Con tutti i suoi strumenti esotici, l’analisi tecnica semplicemente studia l’offerta e la domanda di mercato per determinare la tendenza (direzione del mercato) nel futuro. Può essere applicata a qualsiasi classe di asset con dati storici di trading – Cambio Estero, Azioni, Materie Prime, Indici Azionari, Criptovalute, Obbligazioni, Futures, ecc.

Ci sono tre presupposti chiave nell’analisi tecnica:

- Primo, il prezzo sconta tutto. I tecnici presumono che, in qualsiasi momento, il prezzo di uno strumento di trading rifletta tutto ciò che ha influenzato o potrebbe influenzare il mercato, inclusi i fattori fondamentali. Nella pratica del mercato azionario, per esempio, gli analisti presumono che i fondamentali di una società, i fattori macroeconomici più ampi così come la psicologia del mercato siano valutati nel valore dell’azione. Pertanto, non è necessario considerare tutti questi fattori separatamente.

- Secondo, il movimento dei prezzi tende a seguire le tendenze. Una volta che una tendenza è stata formata, il movimento dei prezzi futuro è molto probabile che segua la stessa direzione di quella della tendenza piuttosto che andare contro di essa.

- Terzo, la storia si ripete, principalmente in termini di movimento dei prezzi. Questo è spesso attribuito alla psicologia del mercato. Oppure, possiamo dire che i giocatori del mercato reagiscono costantemente a stimoli di mercato simili nel tempo. L’analisi tecnica utilizza schemi grafici per studiare i movimenti di mercato e identificare le tendenze. I grafici illustrano schemi di prezzo che possono frequentemente ripetersi.

Vantaggi e svantaggi dell’analisi tecnica

Per prima cosa, l’analisi tecnica si basa molto poco sui dati fondamentali. Per un tecnico, ogni notizia o rapporto macroeconomico è già stato preso in considerazione dal mercato in un modo o nell’altro. Quindi, un trader non ha necessariamente bisogno di aspettare che vengano rilasciate cifre macroeconomiche mensili o trimestrali o che si verifichi qualche evento stagionale.

Un altro vantaggio dell’analisi tecnica è che garantisce una rapida istantanea dei dati per i trader. Tutte le informazioni necessarie sono in un unico grafico dei prezzi – movimento dei prezzi, interesse aperto e volume. Utilizzando gli strumenti analitici appropriati, un tecnico sarà in grado di determinare se vale la pena effettuare un’operazione in pochi minuti. Sarà anche in grado di stimare facilmente gli obiettivi di profitto e i parametri di gestione del rischio.

Per quanto riguarda gli svantaggi, prima di tutto, un trader tecnico deve essere cauto quando stabilisce la propria strategia basata principalmente su indicatori ritardati. Infatti, questi ultimi riveleranno eventi passati e attuali. Tuttavia, tali indicatori non proietteranno mai in modo affidabile gli sviluppi futuri.

Inoltre, poiché gli strumenti di analisi tecnica sono accessibili a tutti i partecipanti al mercato, ci si ritroverà a competere sia con principianti che con esperti utilizzando lo stesso arsenale. Poiché molti trader impiegano strategie simili, i posizionamenti di stop protettivi e le zone di supporto e resistenza diventano prevedibili. Pertanto, anche le fluttuazioni dei prezzi diventano prevedibili. E, se si vuole avere il sopravvento, sarà necessario affinare i propri strumenti di trading e la propria strategia di trading.

Infine, i trader dovranno imparare a interpretare i calcoli degli strumenti di analisi tecnica meglio degli altri partecipanti al mercato. Non esiste un modo sbagliato di interpretare i dati accumulati, tuttavia, c’è sempre un modo migliore.

Nella guida attuale, ci concentreremo su alcuni concetti chiave dell’analisi tecnica, esploreremo indicatori tecnici popolari e esamineremo i modelli di grafici più comunemente osservati.

Il Concetto di Tendenza di Mercato

Quando parliamo di una tendenza, ci riferiamo alla direzione in cui stanno andando i prezzi di mercato. Una tendenza direzionale, formata da prezzi in aumento o in diminuzione, può essere utilizzata da un trader per ottenere un profitto implementando una strategia adatta di trend-following.

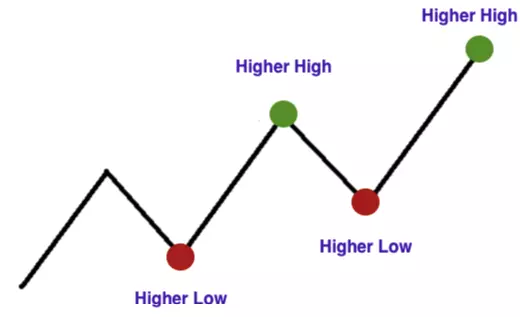

Una tendenza rialzista (bull trend) può essere osservata quando il prezzo registra picchi e avvallamenti più alti.

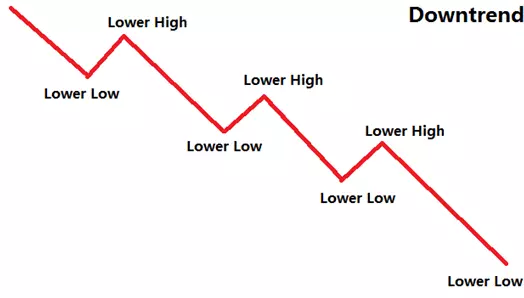

Una tendenza ribassista (bear trend) può essere osservata quando il prezzo registra picchi e avvallamenti più bassi.

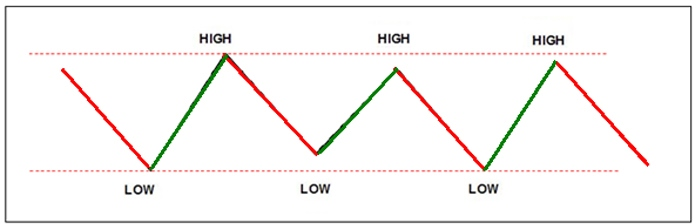

Una tendenza laterale (flat trend o trading range) può essere osservata, quando il prezzo tende a muoversi all’interno di un intervallo specifico, senza mostrare movimenti considerevoli verso l’alto o verso il basso. In altre parole, tende a rimanere quasi allo stesso livello. Tale configurazione di mercato può essere osservata una volta che una tendenza più ampia si è temporaneamente arrestata.

Va notato che i metodi di trend-following possono essere affidabili solo durante le tendenze rialziste o ribassiste, ma non offriranno buoni risultati all’interno delle trading range. Per sfruttare le tendenze laterali (flat), la maggior parte dei trader che si affida all’analisi tecnica utilizzerà oscillatori di prezzo.

Inoltre, l’azione dei prezzi non si sviluppa mai in una linea continua e ininterrotta. A volte, ci sono piccoli movimenti contro la tendenza principale che rendono difficile identificare la tendenza sottostante. Va anche notato che le tendenze possono avere lunghezze diverse. In altre parole, le tendenze a breve termine fanno parte di tendenze a lungo termine. Dal punto di vista di un analista tecnico, la tendenza rappresenta un movimento direzionale dei prezzi che rimane in atto abbastanza a lungo da essere identificato e sfruttato.

Alcuni tecnici di solito appianano le tendenze a breve termine all’interno di una tendenza di interesse utilizzando medie mobili. In questo modo possono identificare tendenze a lungo termine.

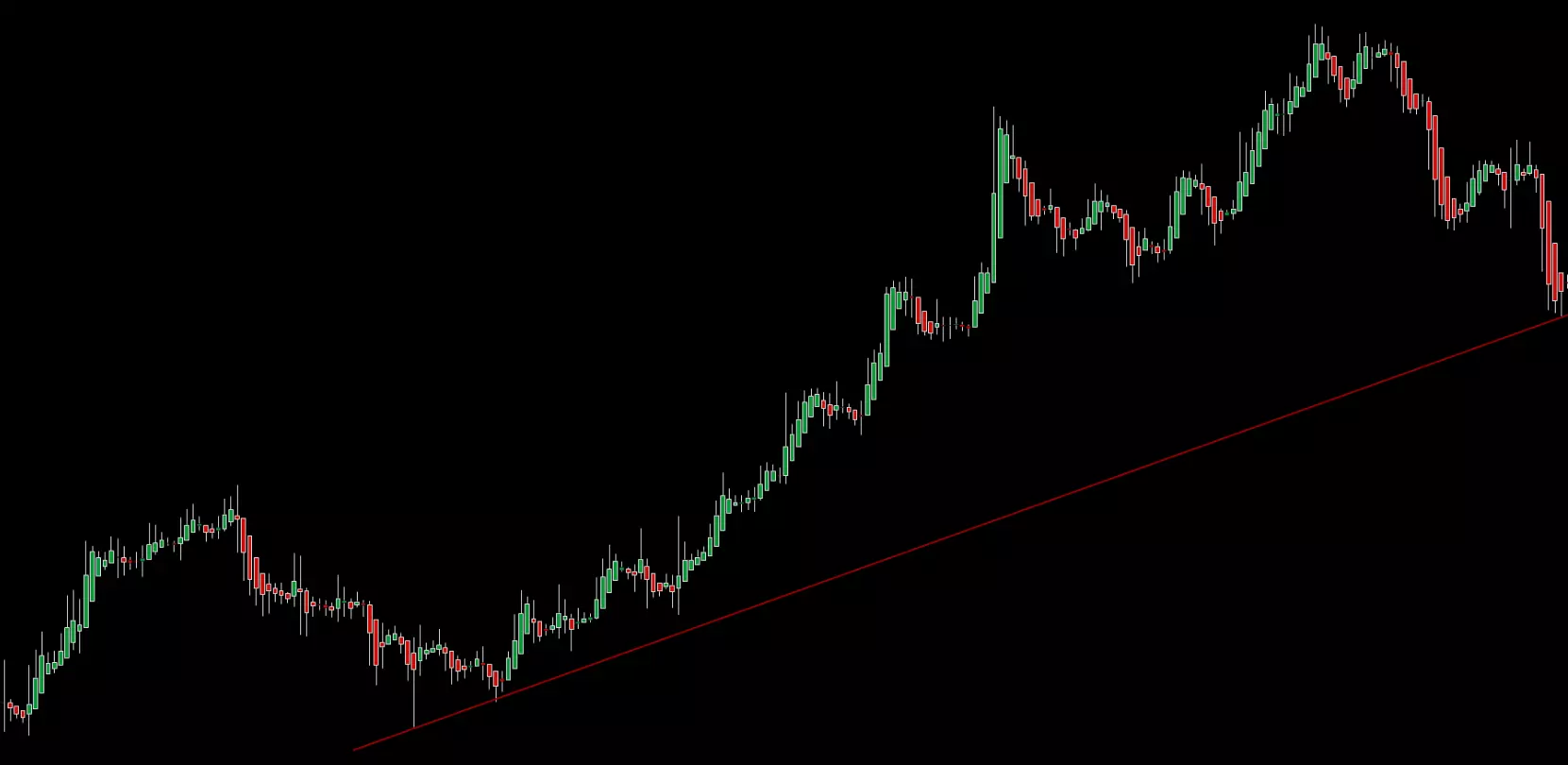

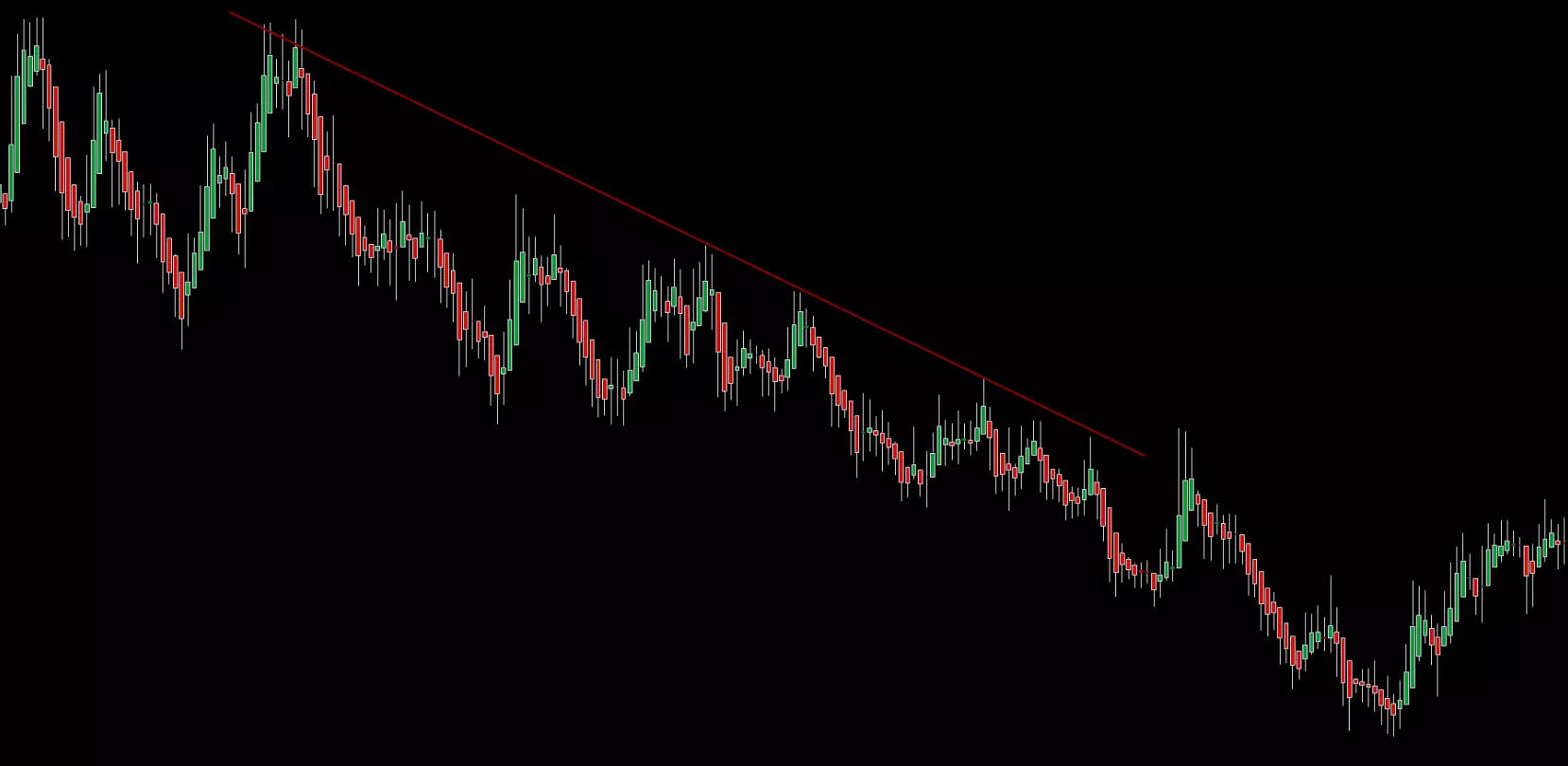

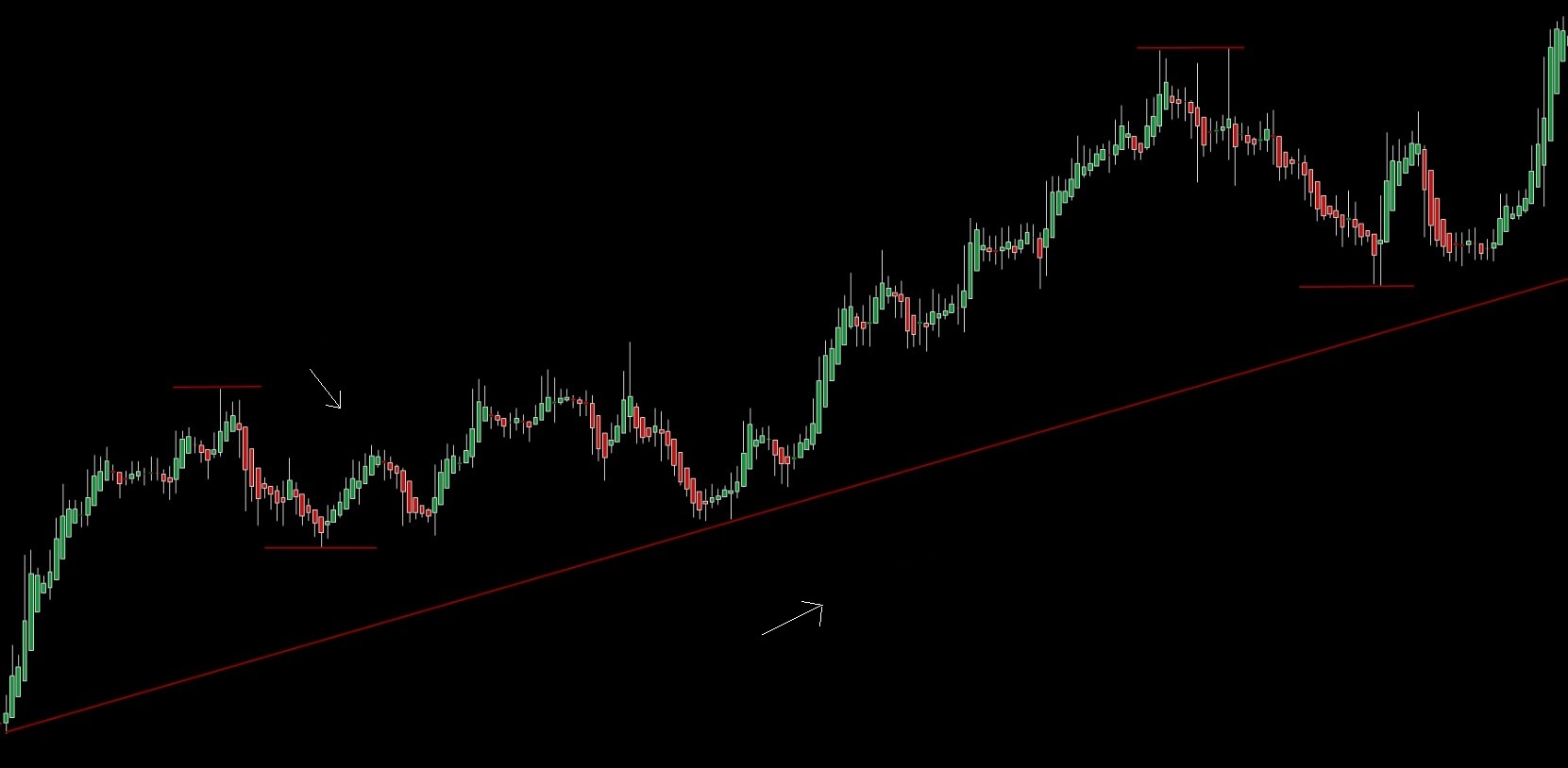

Altri trader esamineranno attentamente un grafico dei prezzi alla ricerca di punti estremi (picchi e avvallamenti) separati da periodi di tempo specifici e dopo ciò – tracceranno una linea tra quei punti. Tale linea è nota come linea di tendenza. Quando si traccia una linea tra i punti estremi – picco a picco e avvallamento a avvallamento, i trader possono determinare la direzione dei prezzi e i suoi limiti. Una linea di tendenza, se rotta, può indicare che la tendenza sottostante è probabilmente in inversione.

Per visualizzare una tendenza ribassista, i trader di solito tracciano una linea di tendenza sopra l’azione dei prezzi. Per visualizzare una tendenza rialzista, i trader di solito tracciano una linea di tendenza sotto l’azione dei prezzi. In una tendenza ribassista, una linea di tendenza sarà determinata dai picchi dei prezzi (massimi). In una tendenza rialzista, una linea di tendenza sarà determinata dagli avvallamenti dei prezzi (minimi). Dovrai trovare almeno due massimi oscillanti o due minimi oscillanti per tracciare una linea di tendenza. Tuttavia, una linea di tendenza valida sarà di solito determinata da almeno tre picchi o tre avvallamenti.

Il concetto di supporto e resistenza

I livelli di prezzo di massima importanza basati su dati storici, che i trader utilizzano per identificare potenziali punti in cui il movimento del mercato potrebbe fermarsi e invertire, sono noti come livelli di supporto e resistenza.

Un livello di supporto segna il punto più basso di una tendenza al ribasso del mercato – di solito un singolo minimo. A quel livello, le vendite trovano il “supporto all’acquisto”, poiché i tori entrano nel mercato e il movimento al ribasso perde slancio. Un livello di supporto di solito serve come segnale per i trader per andare long o come obiettivo di prezzo per le loro posizioni short esistenti.

Un livello di resistenza segna il punto più alto di una tendenza al rialzo del mercato, dove i tori sono ugualmenti contrastati dagli orsi. Una volta che gli orsi prevalgono sui tori, il prezzo si ritirerà dal livello di resistenza. Quel livello di solito serve come segnale per i trader per andare short o come obiettivo di prezzo per le loro posizioni long esistenti.

Per individuare un livello di supporto o resistenza, un trader dovrà esaminare il grafico per ogni minimo o massimo significativo o per un particolare livello in cui il movimento del mercato si è fermato e ha invertito la direzione più volte.

Possiamo vedere che il movimento dei prezzi verso l’alto si è fermato e si è verificata un’inversione in diverse occasioni – a livelli evidenti di resistenza.

Nel grafico seguente possiamo vedere la situazione opposta – il movimento dei prezzi verso il basso si è fermato e si è invertito in diverse occasioni – a livelli evidenti di supporto.

Dopo aver determinato i livelli di supporto e resistenza, dovremo visualizzarli per utilizzarli ulteriormente. Disegneremo semplicemente una linea orizzontale attraverso il livello di resistenza o supporto determinato, dove il movimento del prezzo si è invertito.

Le medie mobili possono anche servire come livelli di supporto e resistenza. Quando i prezzi si muovono in una tendenza al ribasso e si avvicinano alla media mobile dall’alto, di solito rimbalzeranno da essa. Se, tuttavia, i prezzi scendono al di sotto di essa e continuano a scendere, questo potrebbe essere un segnale forte per andare short.

Quando i prezzi si muovono in una tendenza al rialzo e si avvicinano alla media mobile dal basso, di solito incontreranno resistenza al suo livello. Se, tuttavia, i prezzi superano tale livello e continuano a salire, questo potrebbe essere un segnale forte per andare long.

Calcolatore dei livelli di Fibonacci

| Livello | Prezzo |

|---|

| Livello | Prezzo |

|---|

Breakout

Molto frequentemente, i breakout si verificano quando il prezzo scende al di sotto di un precedente livello (o zona) di supporto e continua a scendere, o quando supera un precedente livello (o zona) di resistenza e continua a salire. I breakout indicano un cambiamento significativo nella domanda e nell’offerta per lo strumento di trading specifico e che è probabile che una nuova tendenza stia per iniziare.

I breakout nella direzione della tendenza precedente di solito confermano che la tendenza rimane in atto. Tuttavia, i breakout nella direzione opposta alla tendenza precedente di solito indicano che la tendenza è probabilmente in procinto di invertire e i trader dovrebbero chiudere le loro posizioni e probabilmente invertirle.

Una circostanza chiave per un breakout include la penetrazione di una precedente linea di tendenza o zona di supporto o resistenza. E, la seconda circostanza chiave include la conferma che la penetrazione è un breakout effettivo e non un “fakeout”.

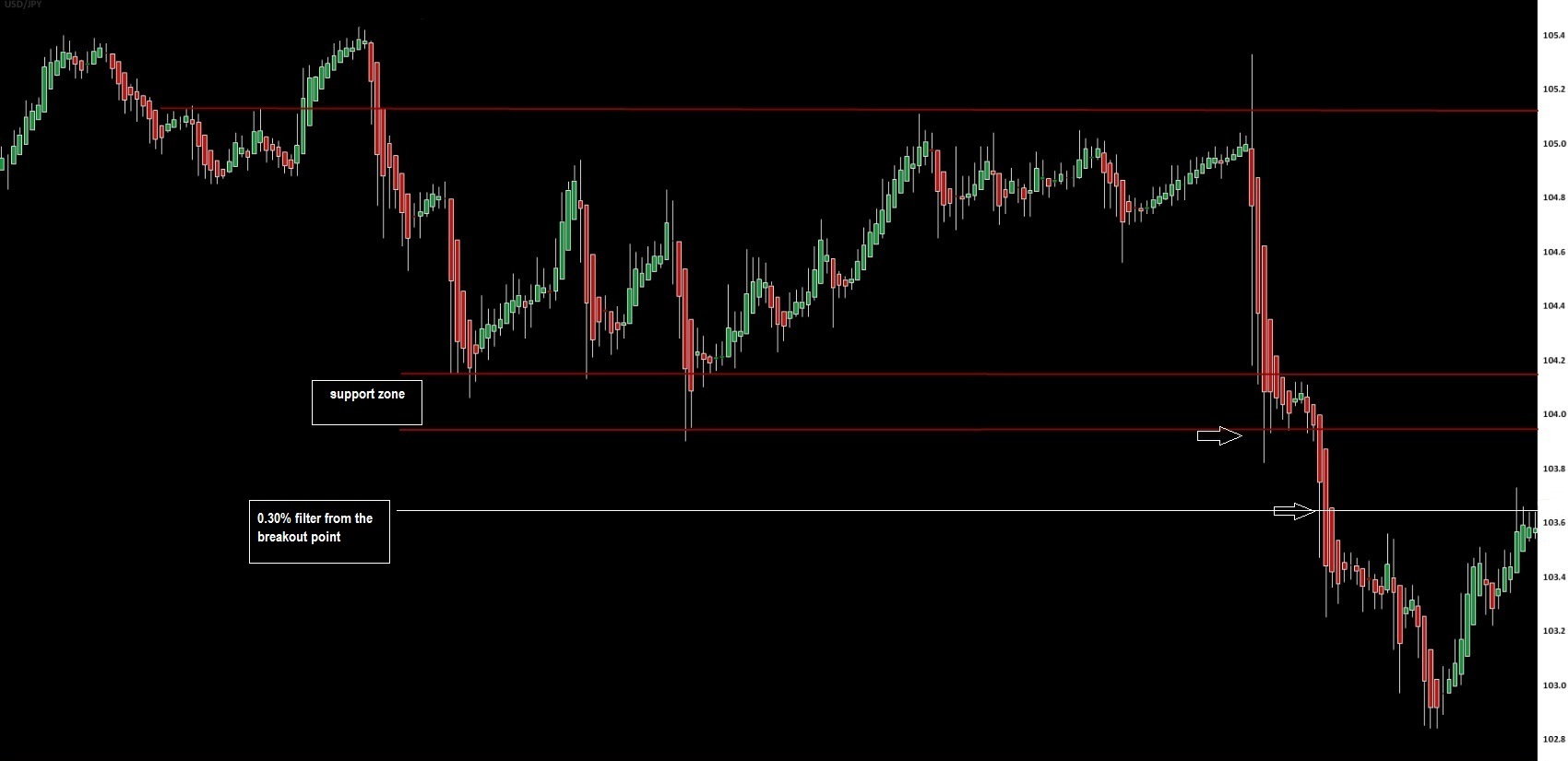

Nel caso delle zone di supporto (resistenza), il livello esatto del breakout potrebbe non essere chiaro. Ma di solito, il punto estremo della zona di supporto (resistenza) può essere considerato come un livello di breakout.

Nel caso delle linee di tendenza, esse possono servire come livelli di breakout più precisi. In questo caso, i trader avranno bisogno di una conferma che una linea di tendenza è stata penetrata. Alcuni trader potrebbero preferire aspettare che la candela del breakout si chiuda. Altri potrebbero preferire aspettare che due o più candele si chiudano al di sotto del livello di supporto o al di sopra del livello di resistenza.

Esistono anche altri metodi di conferma. Un trader potrebbe stabilire una zona di breakout con una percentuale specifica oltre il livello di breakout. Se il prezzo penetra con successo il livello di breakout e la zona di breakout oltre di esso, allora questo potrebbe essere un breakout effettivo. I trader possono usare qualsiasi percentuale come segnale. Più comunemente (nella pratica del trading azionario), utilizzeranno la regola del 3% – un punto che si trova al 3% oltre il livello di breakout.

Nel grafico a 1 ora di USD/JPY qui sotto, utilizziamo un filtro dello 0,30% dal livello di breakout.

Ritracciamenti (correzioni al trend principale)

Un ritracciamento (correzione) è un’inversione temporanea della direzione del prezzo che si verifica contro il trend principale. Un ritracciamento differisce da un’inversione. I ritracciamenti sono correzioni a breve termine del trend sottostante a lungo termine, mentre le inversioni indicano la fine del trend principale e l’inizio di un nuovo trend.

In un trend rialzista significativo, un aumento di prezzo è periodicamente interrotto da correzioni ribassiste. Queste solitamente iniziano a un punto di resistenza e terminano a un punto di supporto. I ritracciamenti sono essi stessi piccoli trend e procedono nella direzione opposta al trend principale.

In un trend rialzista significativo, è logico aspettarsi che i ritracciamenti saranno brevi e non correggeranno una grande percentuale della precedente salita. Nel caso in cui un trend rialzista appaia forte, i ritracciamenti di solito non supereranno il 50% della precedente salita. Lo stesso principio è valido per i trend ribassisti.

In un trend rialzista, se un ritracciamento estende il suo calo oltre il 50%, la linea di tendenza nel trend a lungo termine non sarà più rilevante. Pertanto, la dimensione dei ritracciamenti indica quanto sia forte il trend a lungo termine.

Canali

I canali rappresentano intervalli di trading definiti da una linea di tendenza e una linea concorrente tracciata attraverso i picchi e i minimi dei prezzi. Si possono formare tre tipi di canali, a seconda della direzione del prezzo: canali ascendenti, canali discendenti e canali laterali.

I canali ascendenti rappresentano intervalli di trading con pendenza verso l’alto, dove il prezzo registra massimi e minimi più alti a un ritmo quasi uguale.

Per formare un canale ascendente, i trader devono seguire alcuni semplici passaggi:

- In primo luogo, tracciare una linea di tendenza come discusso in precedenza nella guida;

- In secondo luogo, tracciare un’altra linea con lo stesso angolo e regolare la sua lunghezza in base alla proiezione del canale;

- In terzo luogo, trascinare la linea concorrente e tracciarla in modo che passi attraverso il massimo più vicino;

- In quarto luogo, se abbiamo un vero canale ascendente, tutti i massimi precedenti giaceranno sulla linea concorrente (o devieranno da essa molto leggermente);

- In quinto luogo, non si dovrebbe cercare di forzare la seconda linea (clone) a sembrare parallela alla linea di tendenza. In caso di disallineamento, semplicemente non c’è alcun canale.

I canali discendenti rappresentano intervalli di trading con pendenza verso il basso, dove il prezzo registra massimi e minimi più bassi a un ritmo quasi uguale.

I canali orizzontali rappresentano intervalli di trading senza differenza nell’angolo tra picchi e minimi – il prezzo si muove tra livelli di supporto e resistenza orizzontali.

Livelli Pivot e come vengono utilizzati

I livelli Pivot (pivot points) rappresentano una tecnica utilizzata dai trader giornalieri per determinare i livelli di supporto e resistenza più probabili. Possono anche essere utilizzati per confermare le rotture dai range.

Ogni strumento negoziabile registra quattro livelli di prezzo chiave ogni giorno di trading: un prezzo di apertura, un prezzo massimo, un prezzo minimo e un prezzo di chiusura. Questi livelli sono sufficienti per calcolare i punti Pivot.

Il motivo per cui molti trader utilizzano questa tecnica è che i livelli Pivot hanno una natura predittiva e specificano i punti di svolta potenziali per la sessione corrente. E poiché il mercato tende a reagire a questi livelli, i trader possono utilizzarli per aprire posizioni. La formula di calcolo può essere presentata come segue:

Punto Pivot = (Massimo + Chiusura + Minimo)/3

Resistenza 1 = 2 * Pivot – Minimo

Resistenza 2 = Pivot + (R1 – S1)

Resistenza 3 = Massimo + 2*(Pivot – Minimo)Supporto 1 = 2 * Pivot – Massimo

Supporto 2 = Pivot – (R1 – S1)

Supporto 3 = Minimo – 2*(Massimo – Pivot)

Se prendi i prezzi massimo, minimo e di chiusura di un determinato strumento durante il giorno di trading precedente, puoi calcolare 7 punti di interesse per il giorno corrente: un vero punto pivot, tre livelli di supporto e tre livelli di resistenza.

Se il mercato apre sopra il livello Pivot, la propensione della sessione corrente sarà molto probabilmente verso posizioni long (acquisto) finché lo strumento di trading si mantiene sopra il punto Pivot. Se il mercato apre sotto il livello Pivot, la propensione della sessione corrente sarà molto probabilmente verso posizioni short (vendita) finché lo strumento di trading si mantiene sotto il punto Pivot.

I trader possono aspettarsi un’inversione o una rottura dei livelli R1 o S1. Quando il prezzo raggiunge i livelli R2 e R3 o S2 e S3, l’asset sarà già ipercomprato o ipervenduto. Pertanto, i trader di solito usano quei livelli per uscire dalle loro posizioni, non per entrarvi.

Uno degli scenari più favorevoli sarebbe se il prezzo di apertura fosse sopra il livello pivot effettivo, poi il mercato si ferma a R1 e continua verso R2. In questo caso, i trader potrebbero preferire aprire una posizione su una rottura sopra R1 e impostare un obiettivo di profitto a R2. Se il mercato raggiunge effettivamente R2, i trader possono uscire dalla metà della loro posizione a quel livello. Successivamente, possono puntare a R3, livello in cui possono chiudere la parte rimanente della transazione.

Il vantaggio chiave della tecnica del livello Pivot è che molti operatori di mercato utilizzano gli stessi calcoli basati sulla stessa formula. D’altra parte, disegnare livelli di supporto e resistenza nonché linee di tendenza sul grafico dei prezzi può essere abbastanza soggettivo.

Simple Moving Average (SMA)

Le medie mobili sono indicatori preziosi che smussano le fluttuazioni di prezzo giorno per giorno, consentendo così ai tecnici di visualizzare la tendenza di fondo senza essere distratti dai piccoli movimenti (giorno per giorno).

Una media mobile crescente di solito indica un trend rialzista mentre una media mobile decrescente indica un trend ribassista. Alcuni tecnici hanno adottato un certo approccio nel relazionare le medie mobili a una tendenza di mercato. Se uno strumento di trading chiude sopra una Simple Moving Average, allora potrebbe essere in movimento in un trend rialzista. Se lo strumento di trading chiude sotto una Simple Moving Average, allora potrebbe essere in movimento in un trend ribassista.

Tuttavia, la selezione di un periodo (lunghezza) della media mobile per stimare una tendenza di mercato dipende dalle preferenze personali dell’analista. Il periodo (lunghezza) della SMA dipenderà solitamente dallo stile di trading e dal timeframe preferito per il trading. Di conseguenza, impostare un periodo (lunghezza) della SMA adeguato si ottiene attraverso esperimenti ed esperienza.

Sebbene le SMA aiutino a identificare una tendenza di mercato, lo fanno solo una volta che la tendenza è iniziata. O, possiamo dire che le medie mobili sono indicatori ritardati perché si basano su prezzi storici.

Le medie mobili possono avere lunghezze diverse. Le medie mobili giornaliere più popolari sono per periodi come 10, 20, 30, 50, 80 e 200 giorni. La SMA a 10 giorni rappresenta quasi due settimane, la SMA a 20 giorni rappresenta un mese, e la SMA a 80 giorni rappresenta quattro mesi di dati di trading.

Le medie mobili con maggiore lunghezza rileveranno solitamente i cambiamenti in una tendenza di mercato più lentamente. Tuttavia, c’è una minore probabilità che queste medie mobili forniscano un falso segnale di cambiamento di tendenza, poiché rappresentano un numero maggiore di osservazioni dei dati. Più informazioni sono incluse nel calcolo della SMA, meno importante sarà il dato di ogni giorno nel calcolo stesso. Un enorme cambiamento nel valore dei dati di un solo giorno non è probabile che influenzi la Simple Moving Average a lungo termine.

Media Mobile Esponenziale (EMA)

Le medie mobili semplici (SMA) sono state criticate soprattutto a causa del loro “effetto di abbandono”. Se il prezzo più recente mostra quasi nessun cambiamento, mentre i dati di prezzo più vecchi (che vengono eliminati) mostrano cambiamenti considerevoli, la MA sarà certamente influenzata dall’omissione dei dati precedenti. Le SMA ignorano completamente i dati più vecchi, che rimangono al di fuori della lunghezza delle MA. Per mantenere i dati più vecchi nel calcolo delle MA, gli analisti tecnici utilizzeranno una Media Mobile Esponenziale (EMA).

Nel calcolo delle SMA per un determinato numero di giorni di trading, ogni giorno è ugualmente importante (peso uguale). Ciò significa che i dati di ciascun giorno avranno un effetto uguale sul valore della SMA. Le EMA assegnano pesi diversi, a seconda della recentezza dei dati. I dati più recenti sono assegnati una maggiore importanza (peso maggiore) e i dati più vecchi – un’importanza minore (peso minore).

Il grafico sopra visualizza una SMA a 10 giorni (nera) e una EMA a 10 giorni (blu). L’EMA tende a cambiare direzione più rapidamente rispetto alla SMA a causa del peso aggiuntivo che assegna ai dati più recenti. Possiamo vedere nel grafico che durante gli ultimi quattro giorni, l’EMA si muove al di sotto della SMA. Ciò accade poiché il mercato dimostra un chiaro trend ribassista durante gli ultimi 4 giorni. Pertanto, l’EMA visualizza più chiaramente il sentimento più recente. Nei primi 12 giorni (12 candele verdi successive a sinistra), la Media Mobile Esponenziale resta al di sopra della Media Mobile Semplice e reagisce più rapidamente al cambiamento del sentimento (le 8 candele rosse successive). Di conseguenza, l’EMA riflette meglio le azioni dei partecipanti del mercato rispetto alla SMA.

Incroci di Medie Mobili

I tecnici tipicamente non basano le loro decisioni di trading solo sulle medie mobili; invece, aspettano il segnale più forte che le medie mobili possono produrre. Questo è noto come incrocio di medie mobili. Può essere osservato quando una MA a breve termine attraversa una MA a lungo termine. Gli incroci indicano che un movimento significativo sta per verificarsi, poiché il momentum cambia in una direzione.

Un segnale ribassista (vendita) viene prodotto quando la MA a breve termine attraversa la MA a lungo termine dall’alto verso il basso. Un segnale rialzista (acquisto) viene generato quando la MA a breve termine attraversa la MA a lungo termine dal basso verso l’alto.

Il “Golden Cross” è un evento che segna un enorme cambiamento nel sentimento quando i tori dominano il mercato. Questo incrocio può essere osservato quando una MA a medio termine (MA a 50 giorni) supera una MA a lungo termine (MA a 200 giorni).

Il “Death Cross” è un altro evento che segna un cambiamento importante nel sentimento quando gli orsi dominano il mercato. Questo incrocio può essere osservato quando una MA a medio termine (MA a 50 giorni) scende al di sotto di una MA a lungo termine (MA a 200 giorni).

Non appena la media a 200 giorni viene penetrata, agirà come livello di resistenza chiave (in una condizione di Death Cross) e come livello di supporto chiave (in una condizione di Golden Cross). L’azione del prezzo può spesso essere intrappolata tra la MA a medio termine e la MA a lungo termine, e questo offre buone opportunità di swing trading.

Gli incroci di medie mobili sono spesso utilizzati come strumento di conferma in una serie di strategie di trading. Tuttavia, dovremmo ancora una volta notare che le MA sono indicatori di tendenza e riflettono il momentum direzionale. Tutte le MA tendono ad essere meno efficaci all’interno di gamme di trading continue, poiché le medie convergono su un unico livello di prezzo alla fine. Nei momenti in cui l’azione del prezzo è particolarmente sottile (presentata quasi come una linea piatta), le MA tendono a fornire pochi o nessun indizio sulla direzione del prezzo.

Involucri di Medie Mobili

Gli involucri rappresentano due limiti tracciati a una particolare distanza sopra e sotto una media mobile. Se il prezzo devia troppo da quella media mobile e raggiunge uno dei due limiti, ciò di solito suggerisce che il movimento del mercato è stato eccessivo. Tali picchi possono innescare correzioni dei prezzi perché i movimenti eccessivi non sono sostenibili.

Le MA a breve termine (MA a 20 giorni, per esempio) saranno circondate da un involucro del 3% o anche minore. Le MA a medio termine e a lungo termine saranno solitamente circondate da un involucro del 5% o maggiore.

Relative Strength Index (RSI)

Il RSI è un oscillatore che mostra condizioni di mercato di ipercomprato o ipervenduto, confrontando l’entità dei guadagni recenti di uno strumento di trading con le sue perdite recenti.

Il RSI può essere utilizzato per generare segnali di ingresso e uscita identificando la possibile fine di una tendenza o l’inizio di una nuova. Questo oscillatore pesa lo slancio verso l’alto rispetto allo slancio verso il basso di un determinato strumento su un particolare periodo (di default 14 periodi). Oppure, mostra se lo strumento si è mosso troppo in alto o troppo in basso in modo insostenibile.

Il RSI si muove all’interno di un intervallo da 1 a 100, mentre il livello 50,0 è un punto notevole che distingue una tendenza rialzista da una ribassista. Altri due livelli da tenere d’occhio includono il 30,0 e il 70,0. Letture del RSI inferiori a 30,0 indicano condizioni di mercato di ipervenduto, mentre letture superiori a 70,0 indicano condizioni di ipercomprato. Questi due livelli non sono necessariamente predefiniti e possono essere modificati manualmente in qualsiasi momento in base alla strategia di un trader.

Se la lettura del RSI è superiore al livello 50,0, indica che ci sono più acquirenti che venditori, portando a un movimento di prezzo verso l’alto. Se la lettura del RSI scende al di sotto del livello 50,0, ciò suggerisce che ci sono più venditori che acquirenti, portando a un movimento di prezzo verso il basso.

Il RSI dovrebbe essere utilizzato come strumento di conferma della tendenza. Nel caso avessi concluso che una nuova tendenza potrebbe essere in formazione, controlla la lettura del RSI in modo da essere più convinto della situazione di mercato attuale. Se credi che si stia formando una tendenza rialzista, una lettura del RSI superiore a 50,0 ti fornirà una conferma di ciò.

Tuttavia, i trader presteranno solitamente molta attenzione al momento in cui il RSI si avvicina alle sue zone di ipercomprato e ipervenduto. Condizioni di ipercomprato indicano un’alta possibilità che non ci siano abbastanza acquirenti nel mercato per far salire ulteriormente il prezzo. Di conseguenza, il movimento verso l’alto si arresterà. Condizioni di ipervenduto indicano un’alta possibilità che non ci siano abbastanza venditori nel mercato per far scendere ulteriormente il prezzo. Di conseguenza, il movimento verso il basso si arresterà.

Quando il RSI raggiunge l’area vicina al suo livello di ipervenduto (30), è molto probabile che il movimento di prezzo verso il basso rallenti e persino si inverta verso l’alto.

Quando il RSI raggiunge l’area vicina al suo livello di ipervenduto (30), è molto probabile che il movimento di prezzo verso il basso rallenti e persino si inverta verso l’alto.

Possiamo dire che i livelli di ipercomprato/ipervenduto tendono ad agire come aree di supporto/resistenza.

Indicatore Tecnico della Deviazione Standard

L’indicatore della deviazione standard riflette quanto siano stati significativi i recenti movimenti dei prezzi in un dato strumento di trading ed è utilizzato per prevedere la volatilità dei prezzi futura. Letture di deviazione standard troppo alte suggeriscono che il movimento dello strumento di trading è stato considerevole di recente, ma la sua volatilità potrebbe presto diminuire. Letture di deviazione standard troppo basse suggeriscono il contrario.

In realtà, l’indicatore riflette la dimensione della deviazione del prezzo dalla media mobile. Nel caso in cui la deviazione standard sia molto bassa o il mercato abbia mostrato un’attività ridotta, un trader potrebbe aspettarsi un aumento dell’attività a breve. E, nel caso in cui la deviazione standard sia estremamente alta, si potrebbe prevedere una diminuzione dell’attività di mercato a breve termine.

Più comunemente, l’indicatore della deviazione standard è utilizzato dai trader per prevedere inversioni di prezzo basate sulla “regressione verso la media”. Questo principio assume che ogni deviazione dalla media dovrebbe essere seguita da una regressione a quel livello in modo che la distribuzione complessiva dei prezzi corrisponda alla distribuzione standard.

Questo indicatore tende a essere una buona scelta per gli analisti tecnici all’interno di un mercato in trend, dove viene osservata una volatilità moderata e l’oscillazione dei prezzi è concentrata intorno al punto medio dell’intervallo.

Consideriamo un semplice esempio. Nel caso la coppia EUR/USD stia tradando all’interno dell’intervallo 1,1000-1,2000 per un periodo considerevole e la maggior parte dei movimenti sia concentrata nel mezzo di tale intervallo, si potrebbe piazzare un’operazione assumendo una regressione verso la media basata sulla distribuzione standard.

Ma se abbiamo lo scenario opposto – il movimento dei prezzi è concentrato vicino ai bordi dell’intervallo 1,1000-1,2000 (diciamo tra 1,1000-1,1100, o tra 1,1900-1,2000), allora è molto possibile che la distribuzione dei prezzi non sia standard. Pertanto, l’indicatore della deviazione standard potrebbe non essere un’opzione appropriata su cui basare le proprie decisioni di trading.

Moving Average Convergence Divergence (MACD)

Il MACD è un indicatore che aiuta i trader a determinare la direzione del prezzo, possibili inversioni di tendenza e la forza del movimento particolare. Il MACD riflette la differenza tra l’EMA a 12 periodi e l’EMA a 26 periodi per uno strumento negoziabile specifico. Entrambe le EMA vengono calcolate utilizzando i prezzi di chiusura per il rispettivo periodo. Verrà anche visualizzato un terzo EMA a 9 periodi il cui scopo è segnalare ingressi di mercato long e short.

Un segnale di acquisto viene generato quando il MACD supera la sua EMA a 9 periodi. Un segnale di vendita viene generato quando il MACD scende al di sotto della sua EMA a 9 periodi.

L’istogramma del MACD visualizza al meglio la differenza tra il MACD e la sua EMA a 9 periodi. L’istogramma rimarrà positivo quando il MACD è sopra la sua EMA a 9 periodi. Al contrario, l’istogramma rimarrà negativo quando il MACD è sotto la sua EMA a 9 periodi.

Durante un trend rialzista, l’istogramma si espanderà se il ritmo dell’azione dei prezzi aumenta e si contrarrà se il ritmo dell’azione dei prezzi rallenta. Durante un trend ribassista, lo stesso principio funziona al contrario. In altre parole, molti trader utilizzano il MACD per misurare il momentum.

Altri trader possono utilizzare l’istogramma del MACD per rilevare eventi noti come divergenze. Esamineranno il grafico per individuare punti in cui il prezzo registra un nuovo massimo (o un nuovo minimo), ma l’istogramma del MACD no. In altre parole, segnala che si è verificata una divergenza tra prezzo e momentum.

Bande di Bollinger

Le Bande di Bollinger appartengono al gruppo degli indicatori oscillanti che misurano la volatilità del mercato. I trader utilizzano le Bande di Bollinger per prevedere se il prezzo di un determinato asset può invertire la tendenza dopo aver raggiunto livelli relativamente bassi o alti rispetto alla sua media recente. Le Bande di Bollinger sono composte dai seguenti elementi:

- una banda superiore che indica se lo strumento è diventato ipercomprato;

- una banda inferiore che segnala se lo strumento è diventato ipervenduto;

- una banda centrale che solitamente è la Media Mobile Semplice a 20 periodi dello strumento.

Quando il prezzo si avvicina alla banda superiore, lo strumento di trading diventa ipercomprato, poiché il suo prezzo è relativamente alto rispetto alla sua media recente. Viene generata un’indicazione ribassista, mentre si prevede che il prezzo tornerà alla media mobile. Di conseguenza, i trader solitamente chiuderanno le loro posizioni lunghe e apriranno posizioni corte.

Quando il prezzo si avvicina alla banda inferiore, lo strumento di trading diventa ipervenduto, poiché il suo prezzo è relativamente basso rispetto alla sua media recente. Viene generata un’indicazione rialzista, mentre si prevede che il prezzo rimbalzi e torni alla media mobile. Di conseguenza, i trader solitamente chiuderanno le loro posizioni corte e apriranno posizioni lunghe.

Tuttavia, i trader potrebbero non piazzare ordini basandosi solo sul fatto che le Bande di Bollinger segnalano condizioni di ipercomprato o ipervenduto. Se il prezzo ha raggiunto la banda inferiore o superiore, ciò non significa necessariamente che si verificherà un’inversione. Avranno bisogno di ulteriori conferme osservando i modelli di candele o utilizzando altri indicatori tecnici.

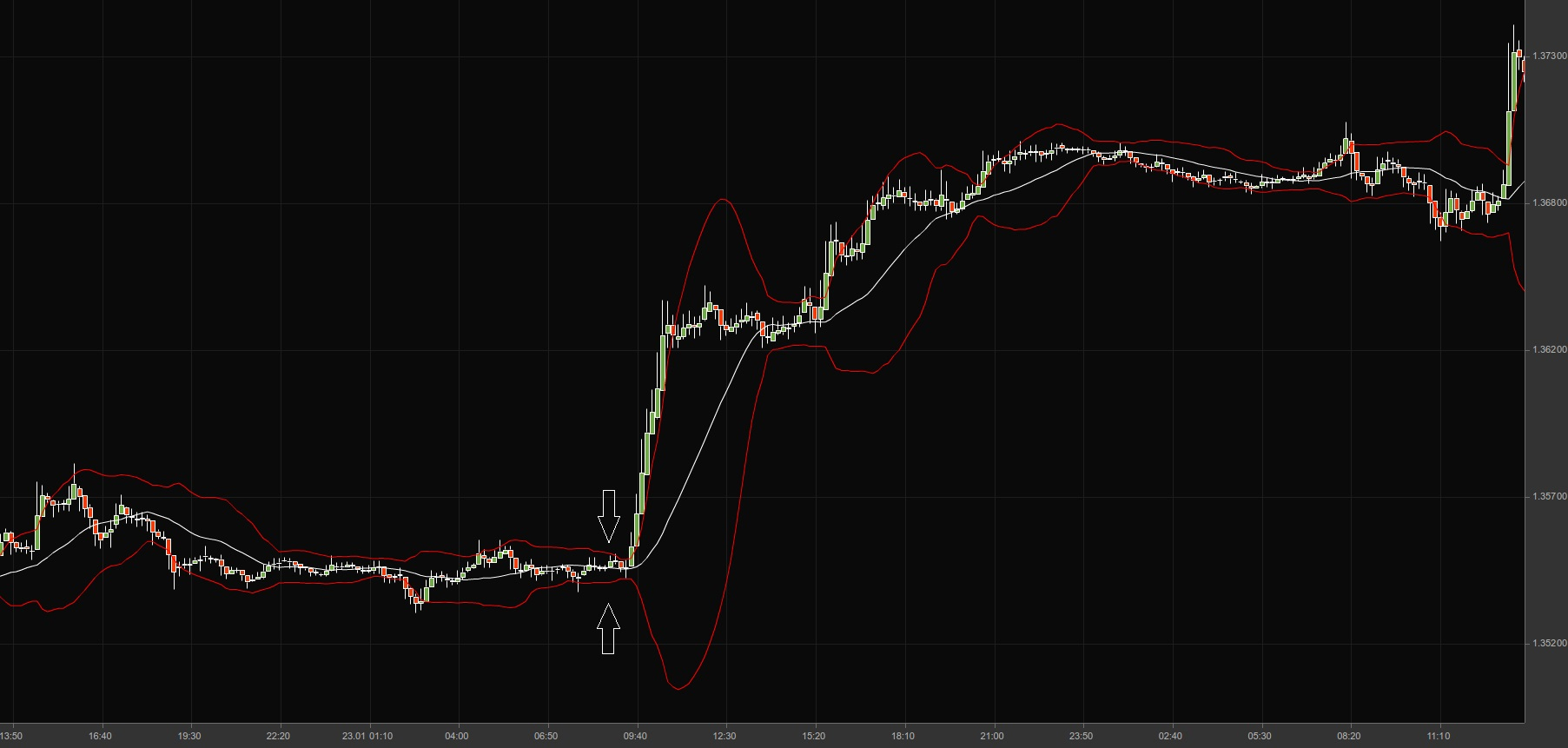

A volte, la distanza tra le bande si restringe. Questo fenomeno è noto come “compressione di Bollinger” e spesso indica che sta per avvenire un breakout. Se il prezzo rompe al di sopra della banda superiore, è probabile che il movimento al rialzo continui. Se il prezzo rompe al di sotto della banda inferiore, è probabile che il movimento al ribasso continui.

Il grafico seguente visualizza una “compressione di Bollinger”, seguita da un breakout al rialzo.

Doppio Massimo, Doppio Minimo

Il Doppio Massimo è un pattern di inversione ribassista a forma di M, che si forma dopo che il mercato ha seguito un trend rialzista. Offre al trader l’opportunità di andare short. L’azione dei prezzi raggiungerà due picchi separati da un avvallamento. Si formerà anche una “linea del collo,” nella parte inferiore della formazione del Doppio Massimo.

Un vero Doppio Massimo avrà le seguenti caratteristiche chiave:

- il prezzo iniziale entrerà nel pattern dal basso del livello del prezzo dell’avvallamento, mentre l’uscita avverrà sulla rottura al di sotto della linea del collo;

- i due picchi saranno solitamente identici o entro il 5% del loro livello di prezzo;

- la formazione sarà confermata quando il mercato chiuderà al di sotto del prezzo minimo della parte inferiore;

- la formazione fallirà quando il mercato chiuderà al di sopra del secondo picco;

- il pattern si formerà in un periodo di 2 a 7 settimane. Più lungo è il periodo di formazione, meno affidabile sarà.

Il Doppio Minimo è un pattern di inversione rialzista a forma di W, che si forma dopo che il mercato ha seguito un trend ribassista. Offre al trader l’opportunità di andare long. L’azione dei prezzi raggiungerà due avvallamenti separati da un picco. Anche in questo caso, si formerà una “linea del collo,” nella parte superiore della formazione del Doppio Minimo.

Un vero Doppio Minimo avrà le seguenti caratteristiche chiave:

- il prezzo iniziale entrerà nel pattern dall’alto del livello del prezzo del picco, mentre l’uscita avverrà sulla rottura al di sopra della linea del collo;

- i due avvallamenti saranno solitamente identici o entro il 5% del loro livello di prezzo;

- la formazione sarà confermata quando il mercato chiuderà al di sopra del prezzo massimo della parte superiore;

- la formazione fallirà quando il mercato chiuderà al di sotto del secondo avvallamento;

- il pattern si formerà in un periodo di 2 a 7 settimane. Più lungo è il periodo di formazione, meno affidabile sarà.

Testa e Spalle

Questo modello di prezzo appare solitamente dopo un trend rialzista e, se confermato, innesca un’inversione di tendenza. Esiste un altro modello, noto come Testa e Spalle Inverso, che appare dopo un trend ribassista e, se confermato, indica la fine del movimento al ribasso.

La formazione Testa e Spalle presenta tre massimi (picchi) – una spalla sinistra, una testa e una spalla destra. La testa è solitamente il picco più alto, mentre le due spalle appaiono generalmente di altezza relativamente simile.

Man mano che il prezzo sale, la spalla sinistra del futuro modello si forma come un massimo (che in realtà è il picco del trend attuale).

Per formare una spalla, il prezzo deve quindi ritracciare verso il basso, scendendo a un avvallamento (minimo). Quel minimo può essere sopra o sulla linea di tendenza. In altre parole, manterrà ancora in vigore la tendenza rialzista. Quel minimo è il primo punto per determinare la posizione della linea del collo del modello.

Dopo di ciò, un nuovo massimo più alto inizierà a formarsi, risalendo dal minimo della spalla sinistra. Quel nuovo massimo è la testa del modello. Dopo la formazione della testa, il prezzo ritraccia di nuovo verso il basso e questo è solitamente il punto in cui la linea di tendenza rialzista viene penetrata – questo segnala che il momentum si è spostato.

Il secondo avvallamento, formato dopo la discesa del prezzo dal massimo della testa, è l’altro punto chiave per stabilire la linea del collo.

Il prossimo rimbalzo dal secondo avvallamento formerà il terzo massimo (spalla destra). Sarà solitamente più basso del secondo massimo (testa) e corrisponderà approssimativamente all’altezza della spalla sinistra.

L’intera formazione sarà solitamente confermata quando la discesa dal terzo massimo (spalla destra) penetra la linea del collo e almeno una candela chiude sotto di essa.

La linea del collo del modello dovrebbe essere orizzontale, ma più frequentemente inclinerà verso l’alto o verso il basso. Nota che una linea del collo inclinata verso il basso può essere considerata più ribassista rispetto a una linea del collo inclinata verso l’alto.

Triangoli

A volte un modello di prezzo può avere linee di confine non parallele. Se queste linee vengono estese nel futuro, si incroceranno e formeranno un modello noto come triangolo. Si possono distinguere tre tipi principali di triangoli: simmetrici, ascendenti e discendenti.

I triangoli simmetrici sono formazioni che hanno una linea di confine inferiore con una pendenza verso l’alto e una linea di confine superiore con una pendenza verso il basso, quindi hanno una direzione orizzontale. All’interno della formazione, il prezzo registra massimi decrescenti e minimi crescenti a un ritmo quasi uguale. Entrambe le linee di confine tendono ad avere lo stesso angolo, ma le direzioni differiscono. L’azione del prezzo in genere riempie l’area del triangolo e il prezzo deve toccare ogni linea di confine almeno due volte.

I triangoli simmetrici sono tipicamente considerati formazioni di continuazione del trend, indicando una pausa temporanea o una fase di consolidamento, piuttosto che formazioni di inversione. All’interno di questi modelli, i rialzisti e i ribassisti non riescono a prevalere l’uno sull’altro, finché a un certo punto la maggior parte dei trader diventa consapevole di una direzione particolare. Quando ciò accade, avverrà una rottura dal triangolo.

Nel grafico sottostante possiamo vedere un triangolo simmetrico con una rottura verso l’alto.

I triangoli ascendenti sono formazioni che hanno una linea di confine inferiore con una pendenza verso l’alto e una linea di confine superiore orizzontale (linea di resistenza). All’interno della formazione, il prezzo registra minimi crescenti, mentre la linea di resistenza trattiene l’azione del prezzo fino a che avviene una rottura. Questi triangoli indicano che i rialzisti sono forti poiché il prezzo registra minimi crescenti. La forza dei ribassisti, d’altra parte, diminuisce gradualmente. Sebbene i venditori possano allontanare gli acquirenti dalla linea di resistenza, ogni volta ciò avviene con una forza diminuita.

I venditori non riescono a spingere indietro gli acquirenti agli stessi minimi e alla fine la pressione d’acquisto aumenta man mano che più rialzisti si uniscono. Di conseguenza, il prezzo inizia ad avvicinarsi alla linea di resistenza finché finalmente la supera. Nella maggior parte dei casi, la rottura è nella direzione del triangolo (rottura verso l’alto), ma può anche verificarsi nella direzione opposta.

Nel grafico sottostante possiamo vedere un triangolo ascendente con una rottura verso il basso.

I triangoli discendenti sono formazioni che hanno una linea di confine superiore con una pendenza verso il basso e una linea di confine inferiore orizzontale (linea di supporto). All’interno della formazione, il prezzo registra massimi decrescenti, mentre la linea di supporto trattiene l’azione del prezzo fino a che avviene una rottura. Questi triangoli indicano che i ribassisti sono forti, poiché il prezzo registra massimi decrescenti. La forza dei rialzisti, d’altra parte, diminuisce gradualmente. Sebbene gli acquirenti possano allontanare i venditori dalla linea di supporto, ogni volta ciò avviene con una forza diminuita.

Gli acquirenti non riescono a spingere indietro i venditori agli stessi massimi e alla fine la pressione di vendita aumenta man mano che più ribassisti aprono posizioni. Di conseguenza, il prezzo inizia ad avvicinarsi alla linea di supporto finché finalmente la supera. Nella maggior parte dei casi, la rottura è nella direzione del triangolo (rottura verso il basso), ma può anche verificarsi nella direzione opposta.

Nel grafico sottostante possiamo vedere un triangolo discendente con una rottura verso l’alto.

Bandiere e Pennant

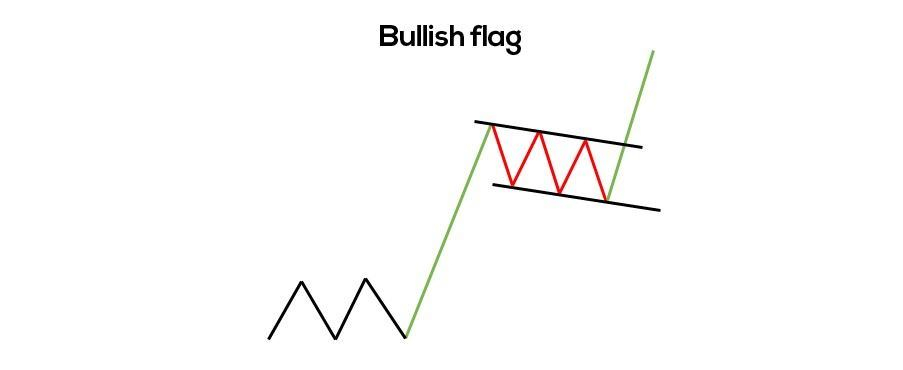

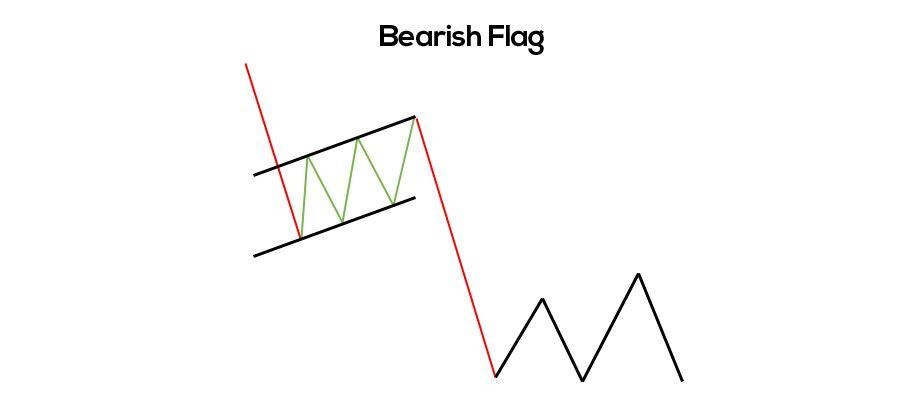

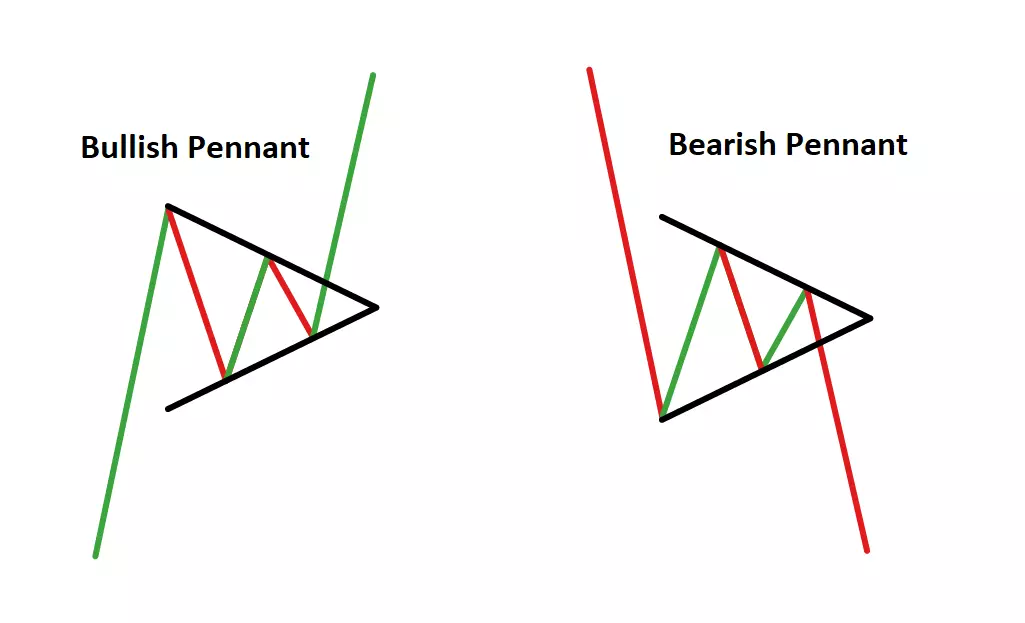

Bandiere e pennant rappresentano pattern di continuazione a breve termine che si verificano frequentemente. Il loro aspetto può ricordare quello dei cunei, dei rettangoli e dei triangoli, ma le loro dimensioni sono solitamente molto più piccole.

Le bandiere sono brevi canali con pendenze nella direzione opposta a quella del trend precedente (sono molto spesso precedute da un forte movimento dei prezzi). Questi pattern di prezzo tendono a formarsi in brevi periodi (da diversi giorni a diverse settimane). Durante la formazione delle bandiere, si può generalmente osservare una diminuzione del volume.

Il grafico giornaliero sotto visualizza un pattern di bandiera rialzista.

I pennant sono piuttosto simili alle bandiere, con la principale differenza tra le due formazioni che le linee di tendenza dei pennant alla fine convergono e formano un piccolo triangolo. Similmente alle bandiere, la pendenza dei pennant è nella direzione opposta a quella del trend precedente. Durante la formazione dei pennant, si può generalmente osservare una diminuzione del volume, mentre al breakout dopo la formazione del pattern il volume aumenterà.

Per identificare bandiere e pennant, i trader devono cercare un trend ripido che precede questi pattern. Molti trader preferiranno attendere la completa formazione del pattern prima di prendere una posizione. Questo solitamente accade al breakout che segue i pattern. Un breakout valido sarà solitamente nella stessa direzione del trend precedente.

Un trader può aprire una posizione lunga, quando il prezzo penetra la linea di tendenza superiore (resistenza), mentre uno Stop-Loss può essere posizionato sotto la linea di tendenza inferiore (supporto). Un trader può aprire una posizione corta, quando il prezzo penetra la linea di tendenza inferiore (supporto), mentre uno Stop-Loss può essere posizionato sopra la linea di tendenza superiore (resistenza).

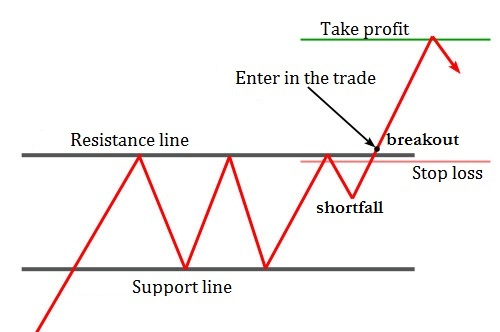

Rettangoli

Una formazione a rettangolo apparirà sul grafico quando il prezzo si muove tra due linee orizzontali: la linea superiore è una resistenza e la linea inferiore è un supporto. Questi due confini devono essere anche linee di tendenza, oppure il prezzo deve toccarli entrambi almeno due volte. Il prezzo fluttuerà tra le due linee parallele e a un certo punto si verificherà una rottura in una direzione o nell’altra.

Il prezzo potrebbe non toccare sempre le due linee parallele all’interno di un rettangolo. Potrebbe, invece, registrare “carenze”.

Ci possono essere spesso “false rotture” dai rettangoli. Questi eventi non forniranno indicazioni sulla direzione di una rottura reale. Le false rotture sono piccole rotture, che si verificano al di sotto o al di sopra dei livelli di rottura e poi rientrano all’interno del rettangolo. Si verificheranno nella direzione opposta a quella della rottura effettiva.

I rettangoli possono innescare inversioni di prezzo, ma possono anche indicare la continuazione di una tendenza. Come modelli di inversione del trend, si verificheranno frequentemente sui minimi. Come modelli di continuazione del trend, possono essere rettangoli rialzisti o ribassisti.

Un rettangolo rialzista si forma quando il prezzo è stato in una tendenza rialzista prima della comparsa del pattern. La consolidazione del prezzo può essere osservata all’interno del rettangolo per un periodo di tempo particolare, dopo il quale la tendenza rialzista continua.

Un rettangolo ribassista si forma quando il prezzo è stato in una tendenza ribassista prima della comparsa del pattern. La consolidazione del prezzo può essere osservata all’interno del rettangolo per un periodo di tempo particolare, dopo il quale la tendenza ribassista continua.

Conclusione

La bellezza dell’analisi tecnica risiede nella sua versatilità. Un trader non ha bisogno di una laurea in Economia per esaminare un grafico dei prezzi. I mercati su cui si scambia possono variare – Forex, Azioni, Criptovalute, Materie prime, ecc. I principi tecnici di tendenza, range di trading, supporto, resistenza e altri aspetti dell’analisi tecnica possono essere utilizzati su qualsiasi grafico. Tuttavia, impiegare l’analisi tecnica non è un approccio facile e se si vuole avere successo, bisognerà studiarne tutti gli aspetti, dedicare tempo a sviluppare una strategia e testarli e, ultimo ma non meno importante, mantenere una mente aperta.